Immobilien als Anlagegefässe, als Klumpfüsse bei Firmenverkäufen und Nachfolge, als Spekulationsvehikel; die Frage betreffend der Halteform ist immer aktuell! Absicht dieses Artikels ist es, die Funktionsweise einer Immobilien-AG aufzuzeigen, nicht ohne auch die klassische Halteform im Privatvermögen zu würdigen.

Immobilien können als Privatvermögen, als Geschäftsvermögen oder in einer Immobiliengesellschaft gehalten werden. Gewinne beim Verkauf unterliegen der Grundstückge-winnsteuer, unter Umständen der Einkommenssteuer oder der Gewinnsteuer. Als weitere Abgaben sind zu beachten: Erbschafts-, Schenkungs-, Handänderungs- und Mehrwertsteuer sowie Emissionsabgabe.

In allen Kantonen unterliegen hier Verkaufsgewinne aus Immobilien der kantonalen Grundstückge-winnsteuer, deren Höhe sehr unterschiedlich ist. Für alle Kantone gilt jedoch, dass die Steuer mit zunehmender Haltedauer abnimmt. Im Weiteren können steueraufschiebende Tatbestände geltend gemacht werden: z.B. Erbschaft in direkter Linie, Ersatzinvestition einer Erstwohnung usw.

Die Nettoerträge aus Liegenschaften sind jedes Jahr in der privaten Steuererklärung als Einkommen aus unbeweglichem Vermögen zu deklarieren. Ab einer gewissen Höhe wird ein solches Sockeleinkommen zu einem steuerlichen Faktum. Anderseits sind Unterhalt und wertvermehrende Investitionen in Energiesparmassnahmen als Abzüge steuerlich interessant, wogegen Abschreibungen und Rückstellungen nicht möglich sind.

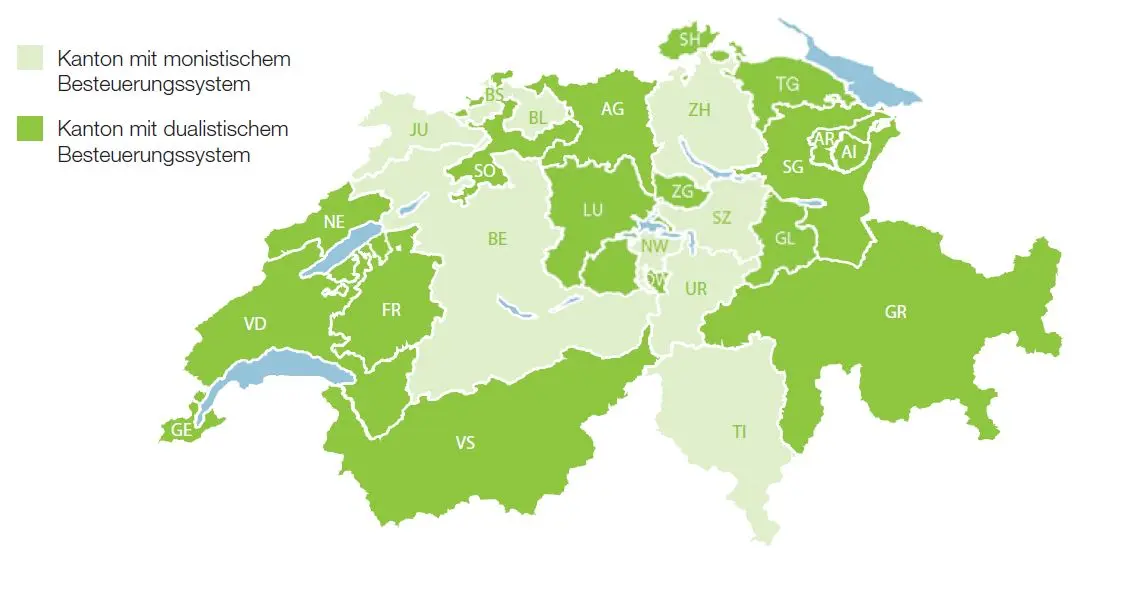

Hier werden Verkaufsgewinne je nach Kanton steuerlich unterschiedlich gehandhabt: TI, BE, ZH, UR, SZ, NW, BS, BL und JU erfassen diese Gewinne ebenfalls mit der Grundstückgewinn-steuer. Das ist das monistische Steuersystem. Die restlichen Kantone unterstellen die Immobiliengewinne natürlicher und juristischer Personen hingegen der ordentlichen Gewinnsteuer. Dieser realisierte Kapitalgewinn wird zum übrigen Geschäftsgewinn hinzugerechnet. Kantone, bei welchen die Grundstückgewinne aus Privatvermögen und Geschäftsliegenschaften unterschiedlich besteuert werden, wenden das dualistische System an.

Bei der direkten Bundessteuer werden die Gewinne aus dem Verkauf von privaten Liegenschaften steuerlich nicht erfasst. Hingegen wird beim Verkauf von Geschäftsliegenschaften die Einkommens- bzw. Gewinnsteuer fällig. Der steuerlichen Qualifikation einer Liegenschaft zum Privat- oder zum Geschäftsvermögen kommt somit eine wesentliche Bedeutung zu. Liegenschaften im Besitz einer Kapitalgesellschaft bzw. Liegenschaften, welche in einer Einzelfirma bilanziert und überwiegend geschäftlich genutzt werden, sind diskussionslos dem Geschäftsvermögen zuzuordnen.

Hingegen gibt es Liegenschaften, welche im Grundbuch auf den Namen einer natürlichen Person eingetragen sind und die einzig durch die steuerliche Qualifikation dem Geschäftsvermögen zugeordnet werden. Grundsätzlich geht es der Steuerverwaltung dabei um die Frage, inwieweit das Halten der Immobilie einer privaten Vermögensanlage entspricht oder eher einer selbstständigen Erwerbstätigkeit bzw. einem gewerbsmässigem Handeln gleichkommt. Folgendes ist relevant:

Diese Kriterien müssen keinesfalls kumulativ erfüllt sein, einzelne davon reichen aus.

Überblick über die Kantone mit monistischem und dualistischem Besteuerungssystem für Grundstückgewinne in der Schweiz

Wenn nun der Verkaufsgewinn in Kantonen mit dem dualistischen System sowie bei der direkten Bundessteuer als Einkommen aus selbstständiger Erwerbstätigkeit versteuert werden muss, erhöht sich das private steuerbare Einkommen sprungartig, in aller Regel ergibt sich ein Grenzsteuersatz von 35%. Dazu kommen AHV und Familienzulagen von knapp 12%, was zu Totalabgaben von 47% führt.

Es ist möglich, dass eine Liegenschaft im Laufe der Zeit seitens der Steuerverwaltung aufgrund eines neuen Sachverhaltes umqualifiziert wird. (z.B. Umnutzung oder Gewerbemässigkeit). Zum Zeitpunkt der Umqualifikation ist der aufgelaufene Gewinn bei Kantonen mit dualistischem System mit der Grundstückgewinnsteuer abzurechnen, ohne dass sich grundbuchmässig etwas ändert! Der abgerechnete Betrag ist die Grundlage zur Berechnung eines allfälligen Verkaufsgewinnes, sobald die Liegenschaft tatsächlich verkauft wird.

Dank einer Immobilengesllschaft können exzessiv hohe Abgaben verhindert werden, insbesondere wenn eine solche frühzeitig Anwendung findet.

Übergeordnet zu den erwähnten Vor- und Nachteilen sind folgende Aspekte massgebend:

Dank tieferer Besteuerung von Gesellschaftsgewinnen und reduzierter Dividenden-Besteuerung ist die Immobiliengesellschaft attraktiv. Bei Prüfung einer Vermögensumschichtung ist es zentral, die Höhe der einmalig anfallenden – kantonal unterschiedlichen – Kosten zu eruieren und dem potenziellen Langzeitnutzen gegenüber zu stellen. Wenn abgesehen von selbst bewohnten Liegenschaften die Absicht besteht, Liegenschaften als Anlagegefäss zu erwerben, ist eine Immobiliengesellschaft von Anbeginn empfehlenswert, da die Einmalkosten grösstenteils entfallen.

Bei Liegenschaften im Geschäftsvermögen drängt sich das Prüfen einer Umstrukturierung im jedem Fall auf. Bei Liegenschaften im Privatvermögen stehen zwei Fragen im Raum: